На 8-ми Юни

2015 влезе в сила

РЕГЛАМЕНТ (ЕС) 2015/751 НА

ЕВРОПЕЙСКИЯ ПАРЛАМЕНТ И НА СЪВЕТА

от 29 април 2015 година

относно обменните такси за платежни операции, свързани с карти.

Регламентът

въвежда таван при начисляване на обменните такси при плащания с кредитни и

дебитни карти и правила за лицензиране и прозрачност на пазара за разплащания с карти.

Какво представляват таксите за обмен?

Обменните

такси обикновено се прилагат между доставчиците на платежни услуги по приемане

на карти и доставчиците на платежни услуги по издаване на карти, които са част

от съответната схема за картови разплащания. Обменните такси са основна част от

таксите, които търговците заплащат на доставчиците на платежни услуги по

приемане за всяка платежна операция, свързана с карти. На свой ред търговците

включват свързаните с картите разходи в крайните цени на стоките и услугите, подобно на всички останали свои

разходи. При високи банкови такси се

увеличават и цените на стоките и услугите.

Пример от практиката

Когато потребителят заплаща с карта

в магазин 100 лв, търговецът на дребно получава само 99 лв; приемащата банка получава

1лв. От този 1 лев приемащата банка заплаща такса за обмен 0.70 лв. на банката

издател. Останалите 0,30 лева покриват разходите на приемащата банка за

поддържане на разплащателната картова система, за съдебни разноски и съответен

марж на печалба.

Обменните такси обикновено се

определят от международни схеми за разплащане с карти- като Visa и MasterCard и

от местни национални схеми.

Какво представлява схемата за картови разплащания?

Схемата

за картови разплащания представлява мрежа от банки

издатели и банки, приемащи плащания с дебитни и кредитни карти.

Основните участници в схемата са банки

или други финансови институции, които имат

възможност да издават карти

и да приемат плащания, направени с банкови карти.

На

практика платежните операции, свързани с карти, се извършват въз основа на два

водещи бизнес модела:

Единият

модел е наречен „четиристранна схема за картови плащания“, която включва - картодържател — банка издател на карти— приемаща плащането

банка — търговец на дребно.

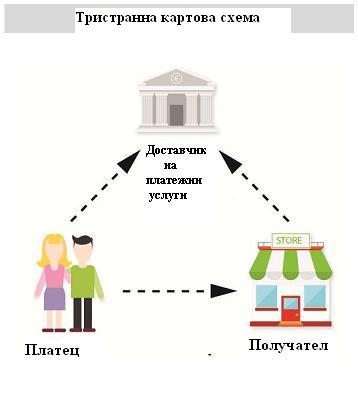

Вторият

модел е т.н „тристранна картова схема“, която включва - картодържател — схема за

приемане и издаване на карти — търговец на дребно.

Схемите за

тристранно карти включват компанията, която издава и приема плащанията със

своите карти, търговеца на дребно и картодържателя.

American

Express представлява тристранна картова схема.

Какъв е проблемът с обменните такси от гледна точка на конкуренцията

От дълги години органите по конкуренция и финансовите регулатори в много страни се опитват да се справят с проблема на високите обменни такси. Например Австралия и САЩ, приемат таван на обменните такси. Наскоро Унгария, Испания, Полша и Румъния въведоха регламентация на обменните такси в националните си закони. По отношение на защитата на конкуренцията, Европейската Комисията прие няколко решения по антитръстови производства, през декември 2007 г. с решение срещу MasterCard, а също има и висящо производство. Срещу Visa Европа Комисията има решения за поемане на ангажименти през 2010 г. и 2014 година. Редица национални органи по конкуренция (например в Полша, Унгария, Италия, Латвия, Великобритания, Германия и Франция) имат също приети антитръстови решения или открити производства свързани с обменните такси. През септември 2014 г. Съдът на ЕС потвърди анализа на Комисията в решението за MasterCard, че таксите за обмен, прилагани от Европейските банки при трансграничните сделки с MasterCard карти ограничават конкуренцията между банките, приемащи плащанията, по смисъла на член 101 (1) от Договора за функционирането на Европейския съюз (ДФЕС). Напоследък в ЕС и САЩ се разширява практиката потребители -"жертви" на високите такси за обмен, да подават искове за обезщетение за претърпени вреди. Въпреки дългогодишната битка на Европейската комисия и редица национални органи по конкуренция срещу MasterCard и Visa за налагане на антитръстовите правила при обменните такси, пазарът на картови плащания остава разпокъсан и неконкурентен. Проучване относно размера на обменните такси в отделните държави членки установява, че те варират значително между отделните държави- членки. Изводът е, че няма общ европейски пазар, а силно фрагментирани 28 национални пазари с широк диапазон на прилаганите обменни такси от 0.1 % до 1,5 %.

Резултатът от ограничената конкуренция на пазара за картови разплащания е, че потребителите заплащат по-високи цени за купуваните стоки или услуги.

Какъв е проблемът с обменните такси от гледна точка на конкуренцията

От дълги години органите по конкуренция и финансовите регулатори в много страни се опитват да се справят с проблема на високите обменни такси. Например Австралия и САЩ, приемат таван на обменните такси. Наскоро Унгария, Испания, Полша и Румъния въведоха регламентация на обменните такси в националните си закони. По отношение на защитата на конкуренцията, Европейската Комисията прие няколко решения по антитръстови производства, през декември 2007 г. с решение срещу MasterCard, а също има и висящо производство. Срещу Visa Европа Комисията има решения за поемане на ангажименти през 2010 г. и 2014 година. Редица национални органи по конкуренция (например в Полша, Унгария, Италия, Латвия, Великобритания, Германия и Франция) имат също приети антитръстови решения или открити производства свързани с обменните такси. През септември 2014 г. Съдът на ЕС потвърди анализа на Комисията в решението за MasterCard, че таксите за обмен, прилагани от Европейските банки при трансграничните сделки с MasterCard карти ограничават конкуренцията между банките, приемащи плащанията, по смисъла на член 101 (1) от Договора за функционирането на Европейския съюз (ДФЕС). Напоследък в ЕС и САЩ се разширява практиката потребители -"жертви" на високите такси за обмен, да подават искове за обезщетение за претърпени вреди. Въпреки дългогодишната битка на Европейската комисия и редица национални органи по конкуренция срещу MasterCard и Visa за налагане на антитръстовите правила при обменните такси, пазарът на картови плащания остава разпокъсан и неконкурентен. Проучване относно размера на обменните такси в отделните държави членки установява, че те варират значително между отделните държави- членки. Изводът е, че няма общ европейски пазар, а силно фрагментирани 28 национални пазари с широк диапазон на прилаганите обменни такси от 0.1 % до 1,5 %.

Резултатът от ограничената конкуренция на пазара за картови разплащания е, че потребителите заплащат по-високи цени за купуваните стоки или услуги.

Така

например само през 2011 търговците на дребно са направили разходи за обменни

такси в размер на 9 милиарда евро, които на практика са платени от

потребителите.

Ключовият

проблем е, че картодържателите, които не са наясно как се формират таксите, се

насърчават да използват карти, които генерират по-висока такси. В същото време

компаниите за кредитни карти се конкурират за привличане на банки издатели,

като им предлагат високи такси за обмен. Тези "обратни" механизми на

пазара на плащанията задвижват обменните

такси нагоре, вместо надолу. Конкуренцията между платежните картови схеми води

до издаване на повече карти, но това води до по-високи, а не до по-ниски обменни

такси на пазара, което е в разрез с нормалния дисциплиниращ ефект на конкуренцията

по отношение на цените в условията на пазарна икономика.

За търговците

и потребителите високите обменни такси са проблематични, но те не разполагат с

достатъчна противотежест, за да влияят върху размера на обменните такси. Това е

така, защото търговците на дребно трудно могат да откажат плащания с често

използваните карти. В крайна сметка, ако търговец на дребно не приеме такива

карти, той ще поеме риска потребителите да се пренасочат към други търговци на

дребно, приемащи тези карти. Ситуацията е описана като "ефект кражба на

бизнес“ "business

stealing effect": Отделните търговци на дребно са принудени да приемат

и да заплащат високи разходи за картовите плащания, за да запазят и увеличат

продажбите си, въпреки че за търговците на дребно, като цяло, равнището на

продажбите не зависи от това дали потребителите използват карти или не.

В крайна

сметка тази ситуация на пазара води до негативни последици за потребителите. Те

са тези, които заплащат цени на стоките и услугите с включени по-високи обменни

такси.

Защо е необходимо регулиране

По своята същност

правилата за конкуренция могат да се прилагат само за поведение в миналото, а

не за поведение в бъдещето. Освен това правоприлагащите органи за защита на конкуренцията

не могат да разследват всички фирми наведнъж. Те обикновено насочват усилията

си към определени дружества или група от дружества. И накрая,

прилагането на правилата за конкуренция отнема

много години, тъй като решенията, взети от органите по

конкуренция, могат да бъдат обжалвани по съдебен ред. През това време банките продължават да

прилагат високи такси за обмен. Защото в противен случай рискуват да загубят пазарен дял, ако намалят таксите си преди своите конкуренти. Изводът е, че банките биха променили схемите

за разплащане с карти или при прилагането на правилата за конкуренция (важи само за разследваните банки) или чрез нормативен акт (важи за всички банки). Така

Комисията стига до заключението, че прилагането на антитръстовите правила за конкуренцията

само по себе си не създава общоевропейска равнопоставеност на пазара за плащане с карти. Само законово регламентиране

на обменните такси ще даде възможност на

пазара на плащания в ЕС да се развива и да премине от настоящата антиконкурентна

система към нова система, която намалява фрагментацията между държавите-членки,

насърчава конкуренцията и иновациите, и позволява потребителите и търговците да

се възползват от най-ефективните картови плащания.

Как ще се разреши проблемът за конкуренцията

В допълнение

към последователното прилагане на правилата за конкуренцията по отношение на

обменните такси с регламента за първи път се предприемат стъпки за хармонизация

на обменните такси между държавите членки. Регламентът

създава равни условия, които следва да позволят по-голяма конкуренция и стимулиране на

иновациите на пазара на картовите разплащания. Прилагайки стриктно разпоредбите на регламента, държавите

членки ще допринесат за създаването на единен конкурентен пазар за

картови плащания в ЕС. Картовите плащания стават все по – важни при

трансгранични и интернет плащания. Затова конкуренцията при тези плащания е от

съществено значение за развитие на вътрешния пазар и за намаляване на разходите

за потребителите.

Таван на обменните такси

Регламентът въвежда ограничение (таван) на размера на обменните такси. Ограничението гарантира, че обменните такси не следва да водят до значителни разходи за търговеца в сравнение с плащанията в брой. Търговците трябва да получават дял от ползите, получени благодарение на ефективността на схемите за картови плащания. Или на практика се прилага така наречения "тест безразличие за търговеца". Понятието е използвано от носителя на Нобелова награда Жан Тирол в академичните му трудове.

Регламентът въвежда

таван за обменните такси само за най-често използваните карти. Това са тези

плащания с карти, които търговците не могат да откажат без да рискуват да

загубят клиенти.

Обменни такси за дебитни карти

Обменни

такси за операции с потребителски дебитни карти не могат да надвишават 0,2 % от

стойността на операцията.

Поради

различните структури и модели по отношение на функциониране на националните

схеми за разплащане с дебитни карти, регламентът осигурява определена гъвкавост на държавите членки при определяне на тавана за обменни

такси за такива схеми. Например: държавите-членки могат да позволят

прилагането на фиксирана обменна такса за не повече от 5 евроцента на транзакция,

евентуално в комбинация с максимален процент такса, при условие, че средно претеглените

обменни такси са под 0.2%. Държавите-членки могат да определят по-ниска такса,

отколкото определения в регламента максимален размер от 0.2% за всяка

транзакция с дебитни карти.

Според регламента до 9 декември 2020 г. държавите членки могат да позволят на доставчиците на платежни услуги, свързани с национални платежни операции с дебитни карти, да прилагат

среднопретеглена обменна такса от не повече от равностойността на 0,2 % от

средната годишна стойност на всички национални операции с дебитни карти в

рамките на всяка една платежна картова схема. Държавите членки могат да

определят по-нисък таван на среднопретеглената обменна такса, приложим за

всички национални операции с дебитни карти.

Годишните

стойности на операциите се изчисляват на годишна основа за периода 1 януари —

31 декември и се прилагат, считано от 1 април на следващата година.

Референтният период за първоначалното изчисляване на съответната стойност

започва 15 календарни месеца преди началната дата на прилагане на таваните на

обменните такси и приключва три календарни месеца преди тази дата.

Обменни такси за кредитни карти

Доставчиците на платежни услуги не могат да предлагат, нито да изискват по отношение на операции с кредитни карти обменна такса за операция, по-висока от 0,3% от стойността на операцията. За национални операции с кредитни карти държавите членки могат да определят по-нисък таван на обменната такса за операция.

От графиката по-горе е видно, че действащите обменни такси в България (за двата вида карти) са над два пъти и половина по - високи от определените в регламента тавани.

Така например за дебитните карти на МasterCard обменната такса е приблизително 0,6 %, а на Visa 0,5%

За кредитните карти на МasterCard обменната такса е над 0,8%, а при Visa 0,7%

Правила за лицензиране

Правила за лицензиране

За да се насърчи конкуренцията в рамките на вътрешния пазар, компании, които са лицензирани да издават карти или да приемат плащания по сделки заплатени с карти, следва да могат да разширяват дейността си в рамките на целия Европейски съюз. Ето защо регламентът забранява да се включват в разрешителните териториални ограничения.

Услуги за обработка на плащания

Когато даден потребител плаща с карта в магазин, плащането по сделката се обработва, за да може плащането да пристигне в точната банкова сметка. Ето защо, търговците на дребно обикновена ползват услугите на компания за обработка на платежните операции. Тази компания управлява комуникацията и IT процесите, необходими за извършване на плащането, като отчита схемата за карта и управлява търговската и договорна рамка за плащането.

Отделяне между схемата и обработката на платежните операции

Схемата на

плащане често има собствено дъщерно дружество за обработка на платежните

операции. Но също така има множество независими компании, които обработват

плащания.

Регламентът

изисква да се разделят дейностите по обработка от схемата за разплащане, за да

се предотврати дискриминацията между различните оператори. Разделянето между

схемата и процеса на обработка на плащанията следва да даде възможност на пазара за обработка на плащанията да стане по-конкурентен, по-ефективен и

иновативен. Един конкурентен пазар ще позволи на банките и търговците на

дребно да изберат най-добрия оператор за обработка на плащанията по техните

картови транзакции.

Co-badging

Плащанията чрез мобилни телефони се увеличават и в бъдеще може да се развият нови и различни начини за плащане: например заплащане „Co-badging“, включващо дебитна карта, кредитна карта, клиентски карти в магазина, първокласни карти, плащане с кредитен трансфер и други. Затова е важно правото на избор да се остави на търговците и потребителите. Те трябва да решат кой инструмент за плащане да използват, тъй като разходите се поемат от търговците, а в крайна сметка се заплащат от потребителите. За да се гарантира, че потребителят и търговецът имат свободата да определят начина на плащане, регламентът възпрепятства банката издател да предопределя този избор.

Изисквания за прозрачност

За да се увеличи прозрачността, регламентът ограничава практиката на "обединяване", и определяне на единна такса, прилагана за сделки с различни разходи. Приемащата банка ще трябва да уточнява в договорите с търговците на дребно индивидуалните такси за различните услуги, обменните такси, таксите за всяка категория и марка на разплащателни карти. След изпълнение на сделката, търговецът на дребно има право да получава информация за всяка осъществена сделка, включително размера на таксата за обмен. Това ще подобри прозрачността и ще даде възможност на търговеца да провери дали тавана на обменната такса е спазен.

Правилото "Използвай всички карти"

Банките често налагат схемата „Използвай всички карти“ ”Honour all Cards”. В тези случаи търговецът се задължава, ако приеме някоя карта на дадена марка, да приеме всички карти (включително по-скъпи премийни карти) от марката.

Съгласно

регламента, при приемането на определена категория или марка карти, търговците

не трябва да бъдат задължавани да приемат друга категория или марка, издадена в

рамките на същата схема на плащане, освен ако същата прилага таван на обменната

такса. Практическият ефект от това ново правило е, че един търговец може да избере

да приема само дебитни карти, а не кредитни карти, или да откаже скъпи премийни

карти. Подобно

ограничение би довело до по-конкурентна среда за картите с обменни такси, които

не се регулират по настоящия регламент, тъй като търговците ще са в по-добра

позиция при договарянето на условията, при които приемат подобни карти. При все

това, за да се защити потребителят и възможността той да използва платежни

карти възможно най-често, търговците следва да бъдат задължени да приемат

карти, за които се прилага една и съща регулирана обменна такса, само ако са

издадени с една и съща марка и са от една и съща категория (предплатена,

дебитна или кредитна карта). Тези ограничения следва да са малобройни и да се

считат за приемливи само с оглед повишаване на защитата на потребителите, като

осигуряват на потребителите подходяща степен на сигурност, че платежните им карти ще бъдат приети от търговците. За подобряване

на информацията за потребителите, търговците ще трябва на входа на магазина и

на касата да посочат картите, които приемат.

Кой ще контролира спазването на регламента

Държавите членки трябва да оправомощят действащ орган или да създадат нов, който да следи за изпълнението на регламента. Държавите членки могат да определят един или повече компетентни органи.

Правомощия на компетентния орган

Компетентният орган трябва да има правомощия по разследване, за да осигури спазването на регламента. Органът трябва да разполага с адекватни администтративни и финансови ресурси, за да може ефективно да изпълняват задълженията си. Той трябва да наблюдава спазването на тавана за обменните такси, включително да противодейства на опити на доставчиците на платежни услуги да заобикалят разпоредбите на регламента, и да вземат всички необходими мерки за осигуряване на спазването му.

Компетентният

орган трябва да има правомощията да изисква от платежните картови схеми и/или

доставчиците на платежни услуги да му предоставят писмено цялата информация, необходима за изготвяне на анализ дали правилно се прилага регламента.

Компетентният орган изисква писмено необходимата информация и посочва конкретен срок за предоставянето й. Компетентният орган може да изисква предоставената информация да бъде заверена

от независим одитор.

Държавите членки следва да създадат компетентния орган до 9

юни 2016 г. и да уведомят Комисията за това. Държавите членки също трябва незабавно

да уведомяват Комисията за всякакви последващи промени на тези

органи.

Санкции

Държавите членки следва също да установят система от санкции, приложими при нарушения на регламента, и да вземат всички необходими мерки за осигуряване на тяхното прилагане.

Влизане в сила и срокове

Регламентът за обменните такси е публикуван на 19 май 2015 г. и влезе в сила на 8 юни 2015г. Таванът на обменните такси следва да се прилага от 9 декември 2015 г. По-голямата част от правилата за прозрачност и управление на бизнеса следва да се прилагат от 9 юни 2016.

Какви са предимствата от прилагане на регламента

Създаването на равни условия за начисляване на обменните такси ще улесни навлизането на пазара на нови играчи, които ще предлагат по-добри цени за търговците, което ще предостави ползи и за двете страни - търговците на дребно и потребителите. От по-ниските такси за обмен ще се възползват както търговците, така и потребителите, особено в държавите-членки, където тези такси са високи. Търговците на дребно ще плащат по-малко и така ще бъдат насърчавани да приемат картови плащания. Те също така ще имат повече възможности и ще бъдат в по-добра позиция, при избора на приемащи банки от или извън собствената си държава-членка. Потребителите като цяло също ще се възползват от по ниските обменни такси, тъй като ще използват платежни средства с по-ниска цена и няма да „субсидират“ използването на карти с висока такса. Това ще насърчи навлизането на пазара на по-ефективни и иновативни доставчици.

По-високият

конкурентен натиск при търговията на дребно, в сравнение с банкиране на дребно, е вероятно да доведе до прехвърляне на икономиите при разходите от търговците към

потребителите, чрез по-ниски цени на дребно. Също така е вероятно, намаляването

на таксите за обмен да увеличи използването на карти. Намалените обменни такси

обикновено са свързани с приемане и използването на повече карти. Прилагането на регламента трябва да доведе до приемането на по-ефективни и по-безопасни електронни платежни средства от

страна на търговци на дребно, за

сметка на плащанията в брой. Това може да допринесе за подобряване на борбата срещу укриването

на данъци и черната икономика.

И накрая,

един добре функциониращ конкурентен вътрешен пазар в областта на картовите плащания, ще стимулира иновациите. Често най-малко защитените или най-малко технологично

напредналите карти имат най-високо равнище на обменните такси. И обратно, поради високите обменни такси, нови иновативни или евтини решения за картови плащания трудно навлизат на пазара, тъй като банките предпочитат

да си сътрудничат със схеми, които им запазват съществуващите приходи.